老後の3大不安といわれる「健康・お金・孤独」の内、特に先立つ「お金」の不安はいつの時代もつきものです。

特に現在の会社で定年に間近とせまった世代にとっては、長寿命化もあいまって、これからの長い人生をどのように設計していくべきか悩む時期でしょう。

『定年前 50歳から始める「定活」』では、著者である大江英樹さんの経験に基づき、「定年前」の早い段階から準備をすること、「定活」をすすめています。

「定活」とは定年活動の略称です。

なんだか言葉面から「終活」にように人生の終わりにむけて準備しましょう的なネガティブなイメージを持ってしまいそうですが、そうではありません。

人生100年時代を迎えた現在では、これまでの定年の概念が変化しつつありますが、60歳を起点に考えると定年後の自由時間は8万時間以上もあります。

これは仮に20歳から就職してから40年間働いたとすると、その総労働時間を超える時間なのです。

そう考えると、定年は人生の後半戦、第2の人生の「再スタート」ともいえる希望に満ちたはじまりともいえます。

とはいえ、人生の「再スタート」だといったところで、私を含めて大多数のサラリーマンはこれまで獲得してきたキャリアや過去の経験を転換して、即座に対応することはできないものです。

本書『定年前 50歳から始める「定活」』で、大江さんはご自身の経験などから、来るべき「再スタート」に向けて早い段階から準備しておくべきだとすすめられています。

それが「定活」であり、「定活」は定年後の予行演習(リハーサル)とも言えます。

本書を読むことで、漠然と持ち続けている老後の不安を解消することができるだけではなく、来るべき時を迎える前にやっておいたほうがよいこと等、経験に基づくヒントをたくさん得ることができるので、新しいスタートに向けた準備に迷いなくとりかかることができるでしょう。

老後の不安解消のために今やるべき2つのこと

大江さんによると、定年後にむけたリハーサルとしての「定活」には、まずやっておくべき2つのことがあります。

1つは「生涯にわたる収支予測をおこなっておく」、つまり「お金の見える化」。

もうひとつは「人のつながりをつくっておく」こと、つまり「人脈づくり」です。

この2つのことを定年前の早い段階からおこなうことで、老後の不安のうち、特にお金の不安を解消することができるのです。

そして結果的には老後の不安の要素である、孤独の解消や健康面での改善にもつながります。

「お金の見える化」をおこなう

そもそも老後のお金について不安に思っている人には、次の3つのわからないことがあるからです。

その3つのわからないこととは、

1.老後にどれくらいお金がかかるのかわからない

2.老後にどれぐらいお金がはいってくるのかわからない

3.1&2がわからないので、老後に向けてどれぐらいお金を用意すればいいのかわからない

の3つです。

これら3つの不安を解消するために有効な方法が、「お金の見える化」なのです。

お金の見える化をおこなうことで、漠然と感じていた将来の不安が明確になり、対処の方法を考えるきっかけとなるのです。

「お金の見える化」とは、簡単に言うと、生涯にわたって収支予測をおこない、お金が足りるのか足りないのかを明確にすることです。

その上で、支出をコントロール(ダウンサイジング)するのか、あるいは年金以外の収入源(働いて収入を得るなど)を見込み、生活設計を行います。

それでは、あなたはこの3つを現時点でどの程度把握しているでしょうか・・・?

この3つを明確に言えないとすれば、それはお金の見える化ができていないことになるのです。

ただ、たとえ今わからなくても大丈夫。

次にご紹介するプロセスをふめば、誰でもおおまかな収支予測をすることができます。

※ここでは一般企業に勤めるサラリーマンのモデルケースを紹介します。

お金の見える化をおこなうための6つの要素

生涯にわたって収支予測をするにあたり、6つの要素を把握する必要があります。

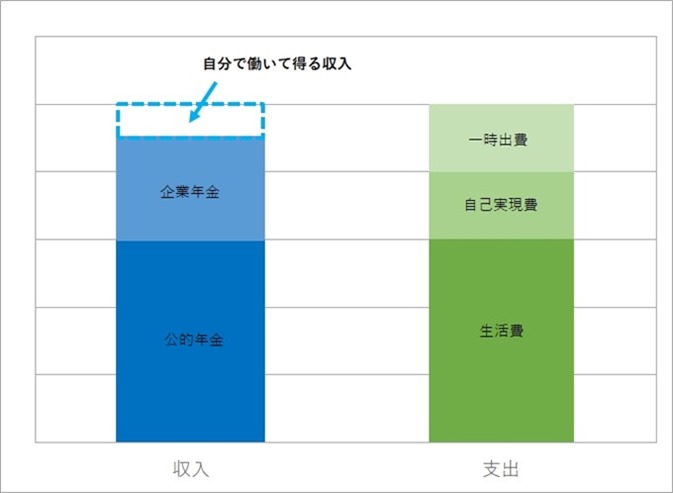

まず、収入について。

収入は、公的年金+企業年金・退職金+自分で働いて得る収入の3つです。

公的年金は毎年郵送される年金定期便やオンラインの「ねんきんネット」で自分自身の将来にわたってどの程度年金が支給されるのかを把握することができます。

企業年金・退職金はお勤め先にきく、そして自分で働いてえる収入は年収ベースでどれぐらい稼ぎたいかを自分自身で目標を立てればよいのです。

一方で支出は、「日常生活費」+「自己実現費」+「一時出費」の3つです。

現在の「日常生活費」は家計簿をつけている方であればすぐにわかります(そもそもその時点で現状を把握できている)が、

手取り年収-(ローン返済+教育費+買い物+旅行など)

でざっくり計算することができます。

一般的に定年後は生活費の約7割~8割程度と考えておけばよいですが、これは各個人でどの程度の生活レベルを老後に期待しているのかによります。

「自己実現費」とは趣味・娯楽に使う、楽しくすごすために必要なお金で、それぞれの考え方によります。

自分にとって必要なお金を試算します。

「一時出費」は自宅のリフォーム費用、自動車・家具購入費、電化製品などの耐久消費財の購入に使う、スポット的な支出で、これもそれぞれの事情によります。

まずは出費額が大きい、リフォームや車の費用を計上しておけばよいでしょう。

以上で、収入と支出を把握できました。

これで定年後に自動的にはいってくる収入と現在持っている金融資産の合計で、今後のライフプランを考える上で足りるのか、足りないのかを考えることができます。

予測不可能な2つの支出(医療費・介護費用)

以上でおおまかな収支を把握することができましたが、もうひとつ大切な支出項目があることを忘れてはいけません。

それは医療費用と介護費用です。

代表的な支出としては、支出は「日常生活費」+「自己実現費」+「一時出費」の3つと書きましたが、実はこれだけでは不十分です。

特に人生100年時代と言われる中、長生きリスクはつきもので、高齢になったときにかかる入院に伴う医療費用や介護費用が大きな要素となります。

実際のところ先のことは誰もわからないため、医療費と介護費用は予測不可能な支出ですが、どの程度用意しておけばよいのかについては、ある統計が参考になります。

1.介護費用の目安:550万円/人(生命保険文化センター2015年調査)

毎月かかる介護費用のうち、公的介護保険を使う前提として試算すると・・・

①介護にかかる費用月額(自己負担分)=7.9万円×②4年11か月(介護期間の平均)+③介護で一時的にかかる費用(住宅改修など)80万円=7.9万円×12ケ月× 5年+ 80万円= 554万円

となります。

2.医療費の目安:250万円/人(厚生労働省年齢階級別一人当たりの医療費の自己負担額 平成26年度実績)

65歳から89歳までの医療費の負担額合計が調査によると、192万円+②入院の場合の医療費自己負担月額上限が57,600円(仮にこれは10ヵ月入院したとする前提)=192万円+ (57,600円× 10ヶ月) =約250万円

以上の推計値から、目安としてはひとりあたり合計800万円(介護550万+医療250万)を見込んでおくとよいことがわかります。

定年後の稼ぎはいくらあればよいのか?

それでは「お金の見える化」の最終段階です。

生涯にわたる収支のギャップの把握です。

ご自身の生涯にわたる収支を把握することができれば、そのバランス状況によって定年後に収入をえる必要性があるのかがわかります。

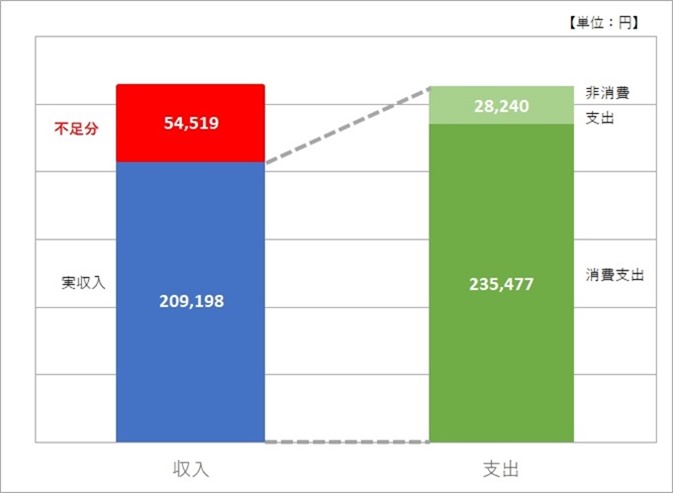

ここでは参考までに、日本の高齢夫婦無職世帯の家計収支をベースに実態を計算してみます。ご自身のケースと比べてみるとどうでしょうか?

※65歳からの収支の目安は、総務省の「家計調査報告高齢夫婦無職世帯の家計収支2017年度」より推定

上図でもわかるように、高齢夫婦無職世帯(夫65歳以上妻60歳以上)の家計収支は、収入の月平均額が209,198円、支出の月平均額が263,717円となっているため、約54,000円の赤字状態です。

この収入のほとんどが年金収入と考えた場合、これに加えて旅行などの余暇も考慮して、+20,000円程度、毎月の支出に余裕を上乗せするとそれなりに充実した生活ができそうだということがわかります。

つまり、このケースでは年金収入以外に+8万円(赤字5.5万円+2万円)程度、働いて稼げば大丈夫だといえます。

年間では、毎月8万円×12か月=約100万円の収入をえればよく、夫婦ふたりで考えるとひとりあたり4万円。

かなり現実的な金額ですね。

ダウンサイジングや公的年金の繰下げ受給の検討

収入を増やすことで備えることも大切ですが、他にも生活支出の見直しをおこない、支出そのものをダウンサイジングすることでバランスが改善します。

例えば毎月1万円の生命保険を見直せば、▲1万円などです。

そうすると、月あたり7万円稼げばよくなり、ハードルはぐっとさがります。

大切なことは、管理不能なものを点検して着手することです(管理不能なものでもっとも大きなものは保険)。

ダウンサイジングはいいか悪いかではなく、必要か不必要かという点で考えるとよいでしょう。

また大多数の人にとって、定年後の生活費の基礎となるのは公的年金になることは間違いはありませんが、現状65歳からしか受け取れないため、不確実な投資に頼るのではなく、できれば働いて収入をえることを考えるべきでしょう。

定年後も働きつづけることで、老後の無収入期間をなくすことが現実的な手段であることはいうまでもありません。

そしてもうひとつ、将来受け取る公的年金を繰り下げ受給するのもひとつの手です。

現状、70歳まで5年繰り下げると、70歳以降受け取れる公的年金が終身で+42%も増加します。

年率でいえば年間8%の利益率で、5年国に預けて運用してもらっているのと同じです。

※2019年4月現在、繰下げ月数×0.7%で、最大0.7%×60か月(5年)です。

これを自分で運用することで年率8%を稼ぐのはかなり大変なので、繰下げ受給は視野にいれて生活設計するとよいでしょう。

以上、「お金の見える化」について具体的な方法をみてきました。

お金の見える化によって、将来的に不足するであろうお金のギャップを把握することができるので、定年前の早い段階でつかんでおくことが大切です。

また、そのギャップを埋めるために、定年後にどの程度稼げばよいのか?どうやって働くのかを「定年前」からイメージしておくことによって、不安から解消され、万全の準備ができるのです。

「人脈づくり」をおこなう

「お金の見える化」でご自身の生活費を中心とした収支、そして将来必要なお金の総額、足りないお金の総額がわかったら、次は「人脈づくり」です。

定年前にやれることとしては、人脈づくり、自分の得意分野を伸ばす、新しい仕事にチャレンジするための知識をえるなどたくさんありますが、その中でも「人脈づくり」は特に大切です。

人のつながり(人脈)をつくっておく

仕事に限らず趣味でもなんでも何かをやるうえで人とのつながりをもっていることは極めて重要です。

こと、来るべき老後に向けては様々な面で役立つのが人脈なのです。

「人脈」とは単なる知り合いというのではなく、「あなたの能力やあなたにできることできないことをきっちり理解してくれる人とのつながり」のことです。

つまり、客観的に自分自身の能力を理解し、評価してくれるひととのつながりが老後の生活の中では重要になります。

例えば自分の能力を知っているひとであれば、定年後の仕事のきっかけになる可能性もあります。

そもそも自分を知らない人からの仕事の依頼なんてあるわけないのですから。

また人とのつながりの中で、「ギブファースト(Give first)」の精神が大切だと大江さんは強調します。

それはギブファーストをすることで、自分のひととなりや能力を知ってもらうきっかけになり、結果的に信頼関係の構築や自分自身を見出してくれる人脈の広がりが期待できるというわけです。

人脈づくりも含めて、老後はコミュニケーションが重要だと言われていますが、特に男性は女性と違って横のコミュニケーションに弱い傾向があるため、

・積極的なコミュニティへの参加や運営(会社を離れたところに自分の居場所となりうるコミュニティー)

・SNSを活用したコミュニケーション

・異性の友人を持つこと(女性ならではのコミュニケーション力や共感力を学ぶことができる)

により、定年前よりコミュニケーション力の向上や人脈を広げていく活動を行うことが有効です。

今日から始める定年活動(定活)

定年後に収入を得る手段としては、働いている企業での再雇用や転職、起業がオプションとして考えられますが、大江さんはご自身の経験から「起業」をすすめています。

定年によりようやく自由になったのだから、自分の好きなことややりたいことで稼ぐことができれば本望ですよね?

ただ定年後にいきなり起業するにはリスクが大きすぎるため、定年前の早い段階からのプチ起業、つまり「副業」から始めるのがオススメだというわけです。

副業により、再雇用以外の働き方の選択肢が増え、そのまま定年後の本業になる可能性もあります。

また自分の好きなことができるだけではなく、たとえ副業に失敗しても、会社では得られない人脈ができるメリットがあります。

副業はサラリーマンの定年後の働き方に向けた準備、つまりリハーサルとしては最適な手段だといえます。

また特にサラリーマンの役職定年をむかえた世代は、時間的にも精神的にも余裕ができるので、その余裕を活用しない手はありません。

副業、資格取得や勉強、コミュニティづくりなど、次のステージに向けた準備を何年かかけてするには良いタイミングだといえます。

※資格取得については、まずやりたいことがあり、それを実現するためにはこの資格が必要だということであれば、資格取得は有効です。

結局のところ、ビジネスで大事なのは資格ではなく顧客だからです。

苦労して資格をとっても顧客がいないと意味がありません。

サラリーマンの「副業」の始めかたについてはこちらの記事もあわせて読むと参考になるかもしれません。

「好きなこと×求められていること」をスモールスタートではじめるポイントがわかりやすく解説されている本の紹介です。

定年前 50歳から始める「定活」のまとめ

定年後は60歳になっていきなり始まりになるのではなく、すでに40代後半や50代になってすでに始まっています。

定年前活動(定活)は漠然とした老後の不安を解消し、第2のステージのための強固な土台をつくる活動なのです。

その意味において、定年後に備えての定年前活動、「定活」はなるべく早くからはじめるほうがよく、自分をみつめなおす良いきっかけとなりうるのです。

あなたもぜひ今から「定活」をはじめてみませんか?

その際の最初の一歩を踏みだすための後押しをしてくれる指南書として、本書をおすすめします。